Торгівлю переведуть на альтернативні способи оплати

Новий графік переведення сфери торгівлі товарами та послугами на безготівкові платежі, який незабаром може затвердити уряд, дозволить бізнесу замість встановлення POS-терміналу запропонувати клієнтам альтернативні способи безготівкової оплати: від платіжних онлайн-сервісів до мобільних додатків і QR-кодів. Масове впровадження нових технологій має відбутися в 2019-2020 роках, і банкіри не очікують, що цей процес буде легким.

Усе буде безготівково

Новий графік переведення сфери торгівлі товарами та послугами на приймання безготівкових платежів передбачає перший дедлайн вже 1 липня 2019 року. До цього дня усі компанії, які продають побутові товари, що підлягають гарантійному ремонту, підакцизні товари, ювелірні вироби з дорогоцінних металів, лікарські препарати, а також ресторани, турфірми, готелі будуть зобов'язані надати покупцям можливість платити безготівково.

До січня 2020 року ці вимоги поширять на торговців автомобілями та мотоциклами, СТО, фітнес-центри, заклади охорони здоров'я, страхові компанії та НПФ. А вже до 1 липня 2020 року безготівкова оплата повинна бути доступна під час купівлі будь-яких товарів та послуг вартістю понад 850 грн (більше 50 НМДГ). Про це йдеться в проекті постанови Кабміну, опублікованому Міністерством економічного розвитку і торгівлі.

Чинний графік переведення сфери торгівлі на платіжні пристрої (POS-термінали) прив'язано до розміру населеного пункту, де працює торгова точка, і він втратив актуальність ще в 2011 році. Відтоді в МЕРТ неодноразово поверталися до цього питання. Останню спробу міністерство зробило в січні, коли опублікувало проект з графіком, прив'язаним до системи оподаткування торговця. Після доопрацювання графік «прив'язали» до виду діяльності.

При цьому торговці зможуть самі вибирати спосіб безготівкової оплати. «Суб'єкти господарювання, які здійснюють продаж товарів (надання послуг), в тому числі товари (послуги), що продаються дистанційно (через інтернет-магазини. – FinClub), зобов'язані забезпечити можливість здійснення безготівкових розрахунків за продані ними товари (надані послуги) з використанням електронних платіжних засобів за допомогою платіжних пристроїв або електронних платіжних сервісів», – йдеться в проекті рішення.

Основним «платіжним пристроєм» є POS-термінал. За розрахунками Державної регуляторної служби, витрати одного підприємства на впровадження безготівкових розрахунків з використанням POS-терміналу для приймання платіжних карток оцінюються в 11,4-22,204 тис. грн.

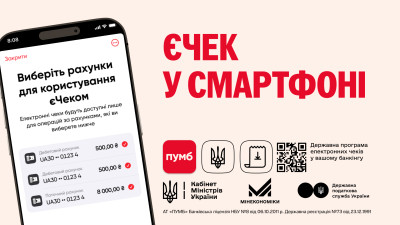

Крім POS-терміналів можна буде використовувати «електронні платіжні сервіси». Це платіжні онлайн-сервіси, мобільні додатки, системи інтернет-банкінгу та грошові перекази на розрахунковий рахунок підприємства. Усі ці сервіси мають працювати в режимі 24/7.

Норма про те, що виключно безготівково необхідно оплачувати всі покупки дорожче 50 тис. грн, залишається чинною. Бізнес попередять, що ціна продажу товарів та послуг за готівкові та безготівкові кошти має бути ідентичною, а комісії за безготівкову оплату є незаконними.

Альтернатива є

За допомогою політики cashless МЕРТ хоче боротися з тіньовою економікою, яка складає 33% від ВВП і «перешкоджає стабільності фінансової системи». Безготівкові платежі допоможуть також заощадити на грошовому обороті. «Вартість обігу готівки з урахуванням виробництва, транспортування, інкасації, охорони, банківських кас і АТМ, готівки в «дорозі», приймання до оплати тощо несуть споживачі, підприємці, банки і держструктури», – нарікають в МЕРТ.

Запропонований чиновниками проект рішення є не єдиним способом збільшити частку безготівкових платежів. Уряд міг би в постанові № 878/2010 просто оновити графік і зобов'язати компанії зі сфер громадського харчування, продажу товарів та послуг, які використовують реєстратори розрахункових операцій в населених пунктах понад 100 тис. осіб, перейти на обов'язкове приймання платіжних карток до 1 січня 2019 року. Аналогічна вимога для населених пунктів з більш ніж 25 тис. осіб запрацювала б до 31 грудня 2020-го. Можна було б піти й більш складним шляхом: переглянути вимоги до безготівкової оплати, передбачені законом «Про платіжні системи та переказ коштів в Україні».

Однак в МЕРТ вважають, що запропонований ними варіант є оптимальним з точки зору витрат держави (1,32 млрд грн) і бізнесу (від 5,368 тис. грн до 11,368 тис. грн на кожного торговця).

На шляху нових технологій

Проект постанови Кабміну дозволяє широкий спектр способів оплати, але не уточнює, які саме платіжні інструменти торговці будуть зобов'язані запропонувати покупцям. «МЕРТ дав досить широке визначення, під яке потрапляють усі можливі варіанти оплати – як вже існуючі, так і ті, які можуть з'явитися в майбутньому», – вважає директор Української міжбанківської асоціації членів платіжних систем ЄМА Олександр Карпов.

МЕРТ навело єдиний приклад – QR-коди ПриватБанку – і порахувало потенційні витрати торговця. Якщо обсяг операцій за QR-кодами становить 10 тис. грн на місяць, то за рік витрати торговця складуть 3300 грн, якщо 30 тис. грн – 9900 грн. «Додаткові витрати підприємства на обслуговування рахунку в банку-еквайєрі – 2368 грн», – підрахували чиновники.

В аналітичній записці МЕРТ наголошується, що, за даними ПриватБанку, більше 10 тис. підприємців приймають безготівкові платежі за допомогою його QR-кодів. На QR-коди банк навіть почав переводити оплату проїзду в муніципальному транспорті. Керівник напрямку по роботі з торговельними підприємствами ПриватБанку Євген Васильцов розповів FinClub, що впровадження оплати за QR-кодом банк пропонує, як правило, торговцям, клієнти яких рідко розплачуються карткою. «Не кожен торговець може забезпечити закупівлю або оренду POS-терміналу, але роздрукувати і повісити QR-код – цілком», – пояснив він.

Піонером розвитку QR-кодів був ПриватБанк, але інші банки також почали пропонувати цю послугу. «Незважаючи на деякі мінуси, ми бачимо в ній потенціал, тому вже пропонуємо її. На даному етапі вона користуватиметься великим попитом у малого бізнесу, фінансова модель якого не передбачає встановлення POS-терміналу і оплату за нього орендної плати», – вважає заступник голови правління Ощадбанку Антон Тютюн.

Олександр Карпов зазначив, що оплата за допомогою QR-коду – стандартна послуга усіх міжнародних платіжних систем, які представлені в Україні. «І Mastercard, і Visa, і UnionPay, яка вийшла на український ринок, – усі працюють на подібних стандартах. Рано чи пізно більшість банків запустять у себе цю послугу. Гадаю, вона стане масовою в Україні за два-три роки», – говорить Олександр Карпов. «Хорошим альтернативним методом приймання платежів має стати інтернет-еквайринг, в тому числі з використанням QR, коли споживач може розрахуватися карткою на сайті підприємства або ж, коли немає власного сайту, на окремій платіжній сторінці підприємства. Але в будь-якому випадку повністю відмовитися від використання POS-терміналів найближчим часом не вдасться», – вважає головний менеджер з продажу електронних банківських послуг Райффайзен Банку Аваль Павло Хорошко.

Євген Васильцов вважає, що альтернативою POS-терміналів може стати miniPOS – пристрій для зчитування карток. «Перевага мобільного додатку miniPOS полягає в тому, що ми готові інтегрувати його в будь-яку клієнтську програму, а плюс девайсу miniPOS в тому, що це повністю сертифікований пристрій, готовий прийняти картку будь-якого банку світу у будь-який спосіб: зчитуванням магнітної смуги, чіпу, або модний сьогодні бесконтакт, в тому числі ApplePay і GooglePay», – каже Євген Васильцов. Для його використання торговцям доведеться оплатити підключення пристрою, а також платити щомісячну «оренду» і комісію з платежів – 2,75% (аналогічна з комісією при оплаті за QR-кодами).

Без контролю

Олександр Карпов вважає розроблений в МЕРТ документ компромісним. «Було б чудово, якби Кабмін ухвалив цю постанову до Нового року. Звичайно, є деякі моменти, які потрібно доопрацювати. Наприклад, в переліку підприємств немає установ, що надають держпослуги. Як нам «пояснили», такі організації (Центри надання адміністративних послуг. – FinClub) не є суб'єктами господарювання, тому їх немає в проекті постанови», – пояснює Олександр Карпов.

Є й альтернативні думки. «Ми вважаємо, що постанова в поточній редакції не спрацює і повторить долю постанови-попередниці», – каже Євген Васильцов. У нього викликає сумніви затягування термінів тотального cashless і введення обмежень за сумою. «Яка мета обмежень за сумою у 850 грн? Як працювати торговій точці з одягом вартістю 599 та 899 грн? Перший можна продавати за готівку, а інший – тільки за безготівковим розрахунком?» – дивується він. Але головним фактором експерт називає відсутність натяку на контроль і відповідальність. «Отже це рекомендація, яка не захищає права споживачів», – вважає банкір.

Олександр Карпов нагадує, що санкції та механізми контролю прописані в законодавстві з 2012 року. У ст. 17 закону «Про захист прав споживачів» йдеться про те, що «споживач має право на вільне використання електронних платіжних засобів з урахуванням режиму роботи та обов'язкових для продавця форм розрахунків». При цьому «забороняється обмежувати використання ним електронних платіжних засобів, якщо продавець зобов'язаний приймати їх до оплати». У цьому ж законі є санкція за порушення прав споживачів – 500 неоподатковуваних мінімумів (8500 грн).

Водночас Кодекс про адміністративні правопорушення (ст. 163-15) за порушення порядку проведення готівкових розрахунків та розрахунків з використанням електронних платіжних засобів за товари (послуги) передбачає штраф у розмірі від 100 до 200 неоподатковуваних мінімумів (1700-3400 грн), а за повторне порушення протягом року – 500-1000 мінімумів (8500-17000 грн).

Податковий кодекс (ст. 20.1.10) наділив Державну фіскальну службу правом здійснювати контроль за дотриманням суб'єктами господарювання зобов'язання забезпечити можливість розрахунку за товари та послуги з використанням електронних платіжних засобів.

«Якщо держава виявить не номінальне, а реальне бажання детінізувати економіку і забезпечить належний контроль і відповідальність, то такі ініціативи обов'язково злетять. Адже завдання – це не POS-термінали розставити, а забезпечити зручність взаєморозрахунків між покупцями і продавцями, детінізацію і побудову прозорої європейської cashless economy в Україні», – каже Євген Васильцов. У ПриватБанку 155,15 тис. торгових POS-терміналів (61,7% ринку), у Ощадбанку – 40,75 тис. (16,2%), Райффайзен Банку Аваль – 23,3 тис. (9,3%).

На думку головного менеджера з продажу електронних банківських послуг Райффайзен Банку Аваль Павла Хорошка, ключовим залишається питання наявності альтернативних методів платежів, таких як QR. «Адже наявність таких платежів все одно може порушувати права споживача розрахуватися платіжною карткою: для оплати через QR не тільки потрібно мати смартфон з доступом до Інтернету, потрібно ще завантажити додаток з функцією оплати і зареєструвати там свою платіжну картку. У підсумку ми прогнозуємо, що підприємству доведеться використовувати і QR, і стандартний POS-термінал», – вважає Павло Хорошко.

Олександр Карпов зазначає, що після ухвалення постанови можливі деякі «перекоси», але з часом торговці пропонуватимуть найбільш зручні для клієнтів варіанти оплати. «Якщо компанія буде бачити, що вона втрачає клієнтів через те, що вони не можуть розплатитися так, як їм зручно, то, безумовно, торговець збільшуватиме перелік можливих варіантів оплати», – вважає Олександр Карпов.

Вікторія Руденко

ТОП-новини